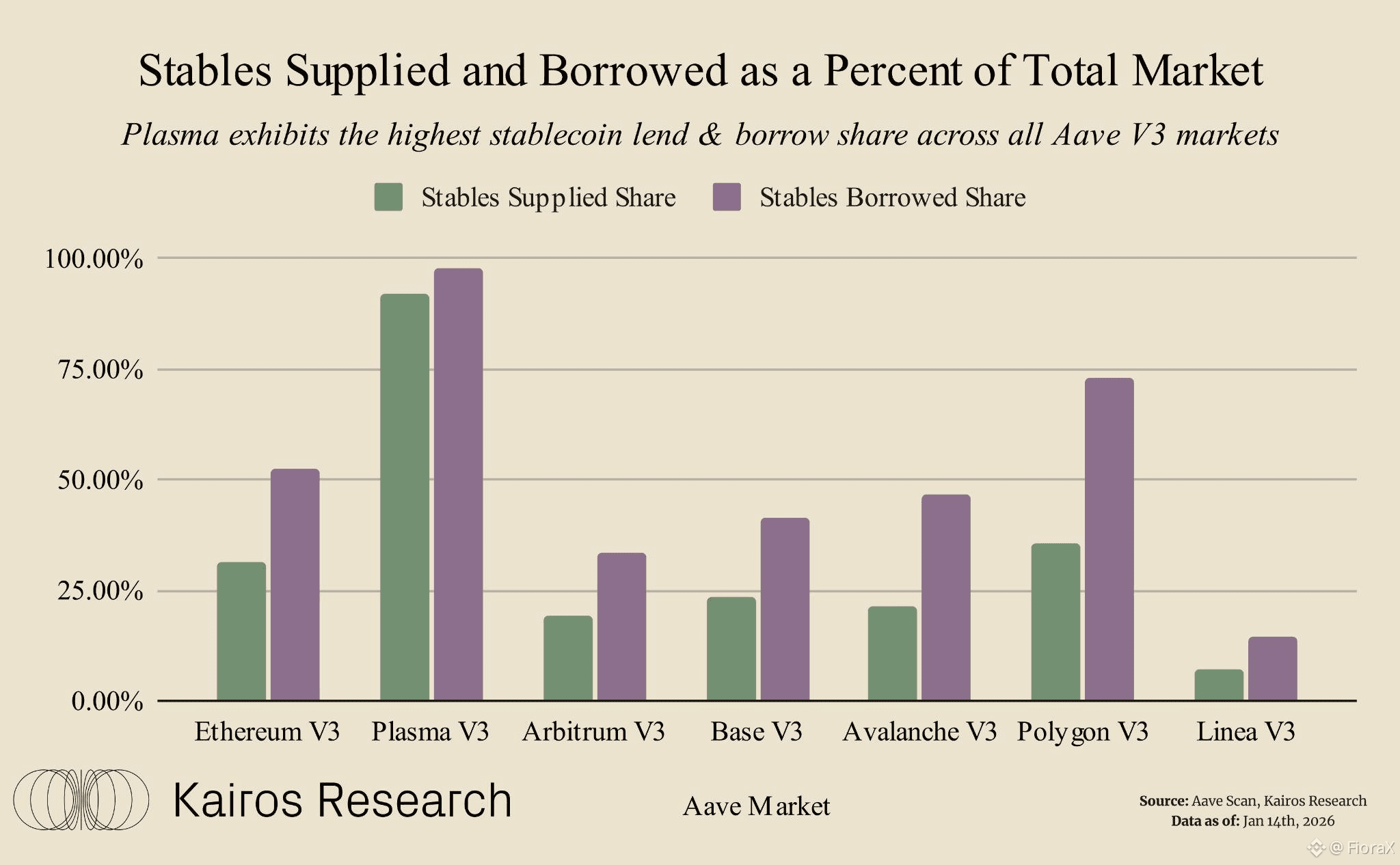

Nhìn vào biểu đồ so sánh tỷ trọng stablecoin được cung cấp và vay mượn trên các thị trường Aave V3, mình nghĩ đây là một trong những trường hợp hiếm hoi mà dữ liệu thể hiện rất rõ bản chất của một hệ sinh thái. Plasma không chỉ đứng đầu, mà đứng đầu theo cách khiến phần còn lại của thị trường trông như đang chơi một trò khác.

Nếu chỉ nhìn bề ngoài, người ta có thể nghĩ Plasma đơn giản là “chain nhiều stablecoin”. Nhưng khi đặt Plasma cạnh Ethereum, Arbitrum, Base, Avalanche hay Polygon trong cùng một khung đo, câu chuyện trở nên sâu hơn rất nhiều. Trên Plasma V3, tỷ trọng stablecoin được supply gần chạm ngưỡng tuyệt đối, và tỷ trọng stablecoin được borrow thậm chí còn cao hơn. Điều này cho thấy Plasma không chỉ là nơi đỗ tiền, mà là nơi stablecoin thực sự được sử dụng như công cụ tài chính chính.

Ở các market Aave khác, stablecoin thường chỉ chiếm một phần của tổng hoạt động. Ethereum V3 có tỷ lệ borrow stablecoin hơn 50%, nhưng supply chỉ khoảng hơn 30%. Arbitrum, Base hay Avalanche có tỷ lệ thấp hơn rõ rệt. Polygon là trường hợp khá mạnh về borrow stablecoin, nhưng supply vẫn không đạt đến mức áp đảo. Những chain này về bản chất vẫn là hệ sinh thái đa tài sản, nơi stablecoin đóng vai trò quan trọng nhưng không chi phối hoàn toàn.

Plasma thì khác. Plasma được thiết kế ngay từ đầu như một môi trường xoay quanh stablecoin. Khi stablecoin chiếm gần như toàn bộ hoạt động lending và borrowing, điều đó phản ánh hai thứ rất rõ: thứ nhất, người dùng đến Plasma không phải để đầu cơ biến động giá; thứ hai, họ đến để quản lý thanh khoản, chi phí vốn và dòng tiền ổn định.

Điều này rất quan trọng nếu nhìn Plasma dưới góc độ hạ tầng tài chính, thay vì một blockchain DeFi thông thường. Stablecoin lending không phải là mảng “sexy”, nhưng lại là xương sống của rất nhiều hoạt động tài chính thực. Doanh nghiệp, market maker, treasury DAO hay các sản phẩm thanh toán đều cần vay và cho vay stablecoin với độ ổn định cao, rủi ro thấp và chi phí dự đoán được. Plasma dường như đang trở thành môi trường tự nhiên cho nhóm nhu cầu này.

Một điểm mình thấy đáng chú ý là sự cân đối giữa supply và borrow trên Plasma. Tỷ lệ borrow stablecoin cao cho thấy nhu cầu sử dụng vốn thật, không chỉ là gửi vào để farm incentive. Điều này phù hợp với bối cảnh Plasma đã cắt giảm mạnh incentive nhưng hoạt động vẫn duy trì. Khi incentive không còn là động lực chính, dòng vốn còn lại thường là dòng vốn “thật”, có nhu cầu sử dụng rõ ràng.

So sánh với các chain khác, nơi incentive thường kéo TVL lên nhưng borrow không theo kịp, Plasma cho thấy một cấu trúc lành mạnh hơn cho lending market. Stablecoin được gửi vào không bị “chết”, mà được luân chuyển, tạo yield từ nhu cầu vay thực tế. Đây là điều mà rất nhiều market DeFi mong muốn nhưng khó đạt được.

Biểu đồ này cũng gián tiếp phản ánh cách Plasma được định vị trong hệ sinh thái rộng hơn. Plasma không cố gắng trở thành trung tâm giao dịch altcoin, cũng không cạnh tranh trực diện với Ethereum hay các L2 về sự đa dạng ứng dụng. Thay vào đó, họ chọn một lát cắt rất rõ: stablecoin như một primitive cốt lõi. Khi chọn đúng lát cắt, mọi thứ khác – từ UX, phí giao dịch, đến tích hợp thanh toán – đều xoay quanh mục tiêu đó.

Một hệ quả quan trọng của việc stablecoin chiếm ưu thế tuyệt đối là Plasma có thể tối ưu chain ở mức rất sâu cho loại tài sản này. Từ fee structure, block space, đến các tham số rủi ro trong lending, mọi thứ đều có thể được tinh chỉnh cho stablecoin thay vì phải thỏa hiệp cho nhiều loại tài sản khác nhau. Đây là lợi thế mà các chain đa dụng rất khó có được.

Tất nhiên, việc phụ thuộc mạnh vào stablecoin cũng mang rủi ro. Plasma sẽ nhạy cảm hơn với các biến động trong chính sách stablecoin, thay đổi từ issuer hoặc áp lực pháp lý. Nhưng nhìn ở chiều ngược lại, đây là rủi ro mà Plasma chấp nhận có chủ đích. Họ không xây cho mọi kịch bản, mà xây cho một kịch bản rất cụ thể: stablecoin trở thành nền tảng của tài chính số.

Nếu đặt biểu đồ này vào bối cảnh dài hạn, mình nghĩ nó nói lên một điều quan trọng: Plasma đang thu hút đúng loại người dùng mà họ nhắm tới. Không phải người tìm lợi suất ngắn hạn, mà là người cần một nơi để làm việc với stablecoin một cách hiệu quả, ổn định và có thể mở rộng sang các use case như thanh toán, treasury hay quản lý dòng tiền.

Trong thế giới DeFi, nơi rất nhiều chain cạnh tranh bằng câu chuyện và incentive, việc Plasma nổi bật chỉ bằng cấu trúc hoạt động là một tín hiệu đáng chú ý. Dữ liệu stablecoin lending và borrowing trên Aave V3 cho thấy Plasma không chỉ “có thanh khoản”, mà có thanh khoản đúng mục đích.

Nếu xu hướng stablecoin tiếp tục mở rộng ra ngoài DeFi thuần túy, thì những hệ sinh thái như Plasma – nơi stablecoin không phải vai phụ mà là trung tâm – có thể sẽ đóng vai trò ngày càng quan trọng. Và biểu đồ này, ở thời điểm hiện tại, có thể được xem như một snapshot rất sớm của hướng đi đó.