Переход к модели стейблкоина "узкого банка" создает прямой компромисс между ликвидностью цифровых активов и доступностью кредитов в частном секторе. С начала 2026 года Закон GENIUS требует, чтобы эмитенты стейблкоинов держали резервы 1:1 в долларах или краткосрочных казначейских облигациях США. Хотя это гарантирует стабильность, это "стерилизует" капитал, убирая его из традиционного банковского мультипликатора.

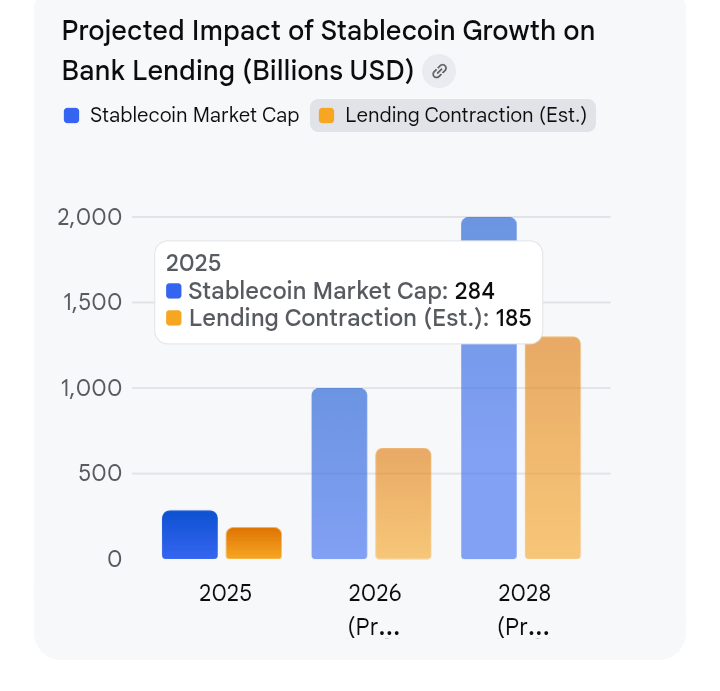

Исследования Независимых Сообществ Банков Америки (ICBA) и Standard Chartered показывают, что на каждый доллар роста стейблкоинов, вызванного доходными стимулами, кредитная способность банков может сократиться примерно на $0.65, поскольку депозиты перенаправляются из местных кредитов на федеральный долг.

Ключевые системные последствия на 2026 год

Риск "Убегства депозитов": Высокодивидендные вознаграждения (в настоящее время 4–5% APY), предлагаемые такими биржами, как Coinbase, используют лазейку в законе GENIUS для привлечения "пассивных депозитов" из традиционных счетов.

Сокращение кредитования: Сообщества банков наиболее уязвимы; оценки показывают, что до 850 миллиардов долларов в местном кредитовании (фермерские хозяйства, малый бизнес и ипотеки) могут быть потеряны, если стимулы стейблкоинов приведут к сокращению депозитов на 1,3 триллиона долларов.

Зависимость от федерального долга: Этот сдвиг фактически перераспределяет частный капитал на финансирование федерального долга, поскольку резервы стейблкоинов должны храниться в казначейских облигациях, а не реинвестироваться в частную экономику.

Регуляторная стагнация: Белый дом установил срок до февраля 2026 года для достижения компромисса по доходам стейблкоинов, чтобы предотвратить дальнейший "регуляторный арбитраж", угрожающий финансовой стабильности.

Закон GENIUS и "Лазейка доходности"

Закон GENIUS был разработан для предотвращения этого разрушения, классифицируя стейблкоины строго как платежные инструменты. Для этого он потребовал 1:1 резервов и прямо запретил эмитентам выплачивать проценты напрямую держателям. Однако возникла значительная законодательная лазейка:

Механизм: Хотя эмитент (например, Circle) не может платить проценты, закон не запрещает третьим сторонам (таким как Coinbase или Kraken) передавать доход, полученный от этих казначейских резервов, своим пользователям.

Результат: В настоящее время биржи предлагают 4–5% APY на стейблкоины. Для среднего потребителя эти цифровые активы эффективно функционируют как высокодоходные сберегательные счета, обходя дух регулирования, соблюдая его букву.

Проблема "Узкого банка": Стерилизация денежного множителя

В своей основе рост стейблкоинов вводит структурный сдвиг в том, как деньги движутся по экономике. В отличие от традиционных банков, которые занимаются кредитованием на основе частичного резервирования — где один депозит создает "умножающий эффект" за счет финансирования нескольких кредитов — стейблкоины функционируют как узкие банки. Держивая 100% своих резервов в ликвидных казначейских облигациях США, они исключают капитал из частного кредитного рынка.

Этот сдвиг угрожает "стерилизовать" капитал: вместо финансирования нового малого бизнеса или ипотеки на дом, эти доллары возвращаются в государственный долг. Результат — экономика, более зависимая от федерального заимствования и менее способная поддерживать рост частного сектора.

Обратная реакция банковского сектора: Регуляторный арбитраж

Традиционные финансовые институты рассматривают эту лазейку как форму регуляторного арбитража, которая создает неравные условия. Их беспокойство сосредоточено на двух системных рисках:

Замена депозитов: Банки полагаются на "пассивные депозиты" — низкооплачиваемые текущие и сберегательные счета — чтобы поддерживать высокие маржи. Если потребители переместят эти средства на стейблкоины с доходностью 5%, традиционный банковский "мост" исчезнет.

Сокращение кредитования: Поскольку дешевая финансировка покидает банковскую систему, стоимость капитала для банков возрастает. Это приводит к прямому удару по реальной экономике: меньше ипотек, более дорогие кредиты для малого бизнеса и общее ужесточение доступности кредитов.

Контрмеры криптоиндустрии

Криптоиндустрия, ведомая такими сущностями, как Coinbase и Circle, рассматривает это не как угрозу, а как необходимую эволюцию:

Честная конкуренция: Они утверждают, что банки долгое время имели "монополию на спред", присваивая разницу между ставками ФРС и тем, что они платят клиентам. Стейблкоины просто возвращают эту стоимость потребителю.

Долларовое доминирование: Сторонники предупреждают, что запрет на доход в США не остановит тенденцию; это просто приведет пользователей к оффшорным, нерегулируемым сущностям, таким как Tether или платформам в рамках MiCA ЕС, ослабляя надзор США.

Утилита против инвестиции: Они различают "пассивный интерес" и "вознаграждения за услуги". Вознаграждения за ставку, например, рассматриваются как компенсация за обеспечение сети, а не как инвестиционный доход, утверждая, что общее запрещение подавит основную инфраструктуру блокчейна