В январе 2025 года, когда биткойн все еще колебался около 100000 долларов, безмолвная зима уже тихо наступила. Поток капитала в размере 75 миллиардов долларов от ETF и криптовалютных хранилищ (DAT) скрыл жестокую реальность рынка для розничных инвесторов, пока февральское падение не обнажило все. Эта статья анализирует причины, структуру и сигналы окончания этой "невидимой зимы", исследуя, почему весна может наступить раньше, чем ожидалось.

1. Скрытая правда: зима началась в январе.

Давайте поговорим о чем-то очевидном, что большинство людей игнорируют: мы находимся в полном крипто-зиме.

Это не коррекция бычьего рынка, не техническое снижение, а нечто, сравнимое с 2022 годом, как будто мы переживаем столь жестокую зиму, как Леонардо ДиКаприо в (Выжившем).

Данные не лгут. На начало февраля 2025 года биткойн упал примерно на 39% от исторического максимума в октябре 2025 года, эфириум упал на 53%, многие альткойны также потеряли половину своей стоимости. Это не идет ни в какое сравнение с ужасной ситуацией на рынке после краха FTX в ноябре 2022 года.

Но почему большинство людей осознали это только после падения в феврале?

Ответ скрыт под вуалью институциональных средств.

Второе: Трехуровневая дифференциация: Как институты искажают восприятие рынка

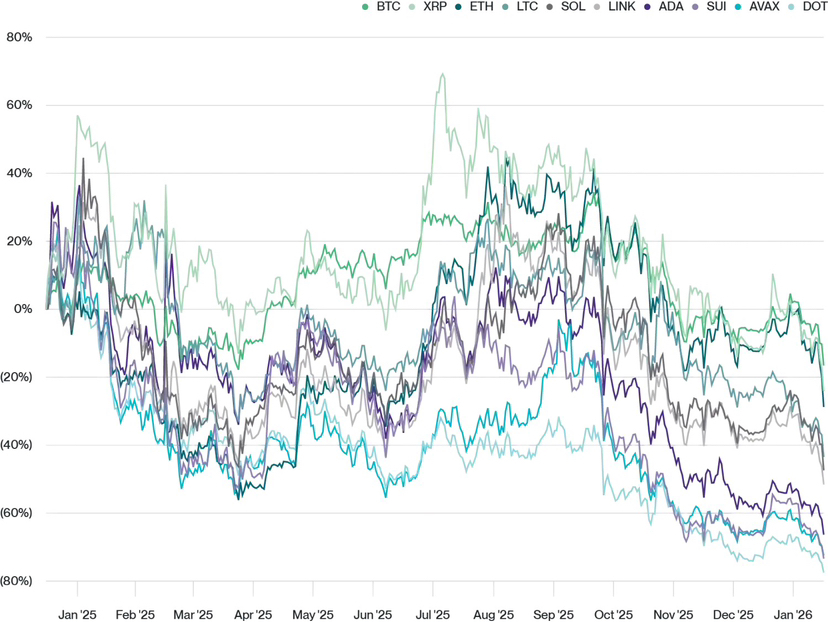

Производительность акций Bitwise 10 с 1 января 2025 года четко показывает тройную структуру рынка:

Первая группа: Любимцы институтов (BTC, ETH, XRP)

Падение на 10,3% до 19,9%, результаты "удовлетворительные". Эта группа получила огромные средства от ETF и DAT в течение всего года — 744,417 биткойнов, что составляет примерно 75 миллиардов долларов. Если бы не эти 75 миллиардов долларов, биткойн мог бы упасть на 60%.

Вторая группа: Новички ETF (SOL, LTC, LINK)

Падение на 36,9% до 46,2%, стандартный медвежий рынок. Эти активы получили одобрение ETF в 2025 году и получили определенную степень институциональной защиты, но приток средств значительно отстает от первой группы.

Третья группа: Забытые (ADA, AVAX, SUI, DOT)

Падение на 61,9% до 74,7%, катастрофическое уничтожение. Эти активы никогда не имели канала ETF и полностью оказались под воздействием зимы розничного рынка.

Основная логика этой дифференциации состоит только в одном: есть ли у институтов канал для инвестирования.

XRP является интересным исключением. В начале 2025 года у него не было ETF, но он резко отскочил из-за отзыва иска SEC. Это показывает, что в зимнее время определенность регулирования важнее, чем приток средств.

Третье: Иллюзия в 75 миллиардов долларов: двусторонний меч финансирования институтов

Поток средств в 75 миллиардов долларов от ETF и DAT создал опасную иллюзию: рынок все еще в бычьем тренде.

Эта иллюзия заставила розничных инвесторов игнорировать ранние сигналы — предварительное падение альткойнов, постоянное сокращение объема торгов, утрату активной реализуемой цены. Только в феврале, когда "Вашингтонский шок" и документы Эпштейна вызвали макроэкономическую панику, и институциональные деньги начали выводиться, правда вышла на поверхность.

Эти 75 миллиардов долларов являются как подушкой безопасности, так и вуалью. Они замедлили восприятие зимы, но не смогли остановить ее суть — ликвидацию чрезмерного кредитного плеча, массовую фиксацию прибыли ранних игроков и систематическое истощение ликвидности.

Когда вуаль будет снята, рынок обнаружит, что он уже голый.

Четвертое: Причины зимы: от кредитного плеча до кризиса доверия

Причины этой зимы многослойны и взаимосвязаны:

Ликвидация чрезмерного кредитного плеча

Бычий рынок 2024 года породил множество заимствованных позиций. От отрицательных ставок по бессрочным контрактам до циклического кредитования в DeFi-протоколах, рынок накопил системные риски в процессе эйфории. Падение в феврале вызвало принудительное закрытие позиций на всех рынках — от золота и серебра до криптовалют, никто не остался в стороне.

Фиксация прибыли ранних игроков

Долгосрочные держатели, вошедшие в 2020-2021 годах, выбрали зафиксировать прибыль около 100 тысяч долларов. Данные блокчейна показывают, что большое количество биткойнов, спящих в течение многих лет, снова начало оборачиваться в январе-феврале 2025 года, создавая огромное давление на продажу.

Поворот макроэкономической ликвидности

"Вашингтонский шок" не появился из ниоткуда. Ястребиная позиция Кевина Вашингтона, ожидания сокращения баланса ФРС и неопределенности налоговой политики Трампа составили идеальный шторм для ужесточения ликвидности. Криптовалюты как индикаторы рискованных активов оказались в числе первых.

Распространение кризиса доверия

Появление документов Эпштейна, колебания в регулировании, риски соблюдения некоторых бирж усугубили уверенность на рынке. В глубинах зимы доверие ценнее золота.

Пятое: Исторические закономерности: зима обычно длится 13 месяцев, но в этот раз по-другому?

Исторические закономерности криптовалютной зимы кажутся довольно ясными: декабрь 2017 года — пик, декабрь 2018 года — дно; октябрь 2021 года — пик, ноябрь 2022 года — дно. Цикл составляет около 13 месяцев.

Исходя из этого, если биткойн достигнет пика в октябре 2025 года, зима может продлиться до ноября 2026 года. Но на этот раз закономерности могут не сработать.

Ключевое различие одно: зима началась раньше

Тщательный анализ данных показывает, что зима на самом деле началась с января 2025 года, просто она была скрыта институтами. Это означает, что когда рынок осознает существование зимы, мы уже находимся внутри нее на протяжении двух месяцев.

Ключевое различие два: Инфраструктура институтов уже сформирована

В отличие от 2018 и 2022 годов, нынешний крипторынок уже создал полноценную институциональную инфраструктуру — ETF, услуги хранения, соответствие требованиям бирж и официальное участие Уолл-стрита. Эта инфраструктура не исчезнет, она быстро активируется по окончании зимы.

Ключевое различие три: Повышение определенности регулирования

(Продвижение закона (Clarity), дружественный поворот SEC в отношении криптовалют, ожидания включения криптоактивов в 401(k) — эти позитивные новости были проигнорированы зимой, но не исчезли. Они накапливаются в виде потенциала, ожидая своего времени.

Шестое: Тьма перед рассветом: сигналы и шум

В глубинах зимы хорошие новости не имеют значения. Это общее воспоминание ветеранов, переживших 2018 или 2022 годы.

Morgan Stanley увеличивает инвестиции в криптовалюту, Уолл-стрит массово нанимает сотрудников, слухи о том, что суверенные государства принимают биткойн — все это имеет значение в долгосрочной перспективе, но сейчас неважно. Рынок не отскочит из-за хороших новостей, он упадет, когда истощится.

Так когда закончится зима?

Сигнал один: Полное отчаяние розничных инвесторов

Когда последняя волна кредитного плеча будет ликвидирована, когда темы криптовалют в социальных сетях изменятся с "дно" на "никогда больше не касаться", когда число активных пользователей бирж упадет до нуля — это и будет сигналом дна.

Сигнал два: Возвращение институциональных средств

Обратный поток средств ETF является ключевым индикатором. Когда институты начинают чистые покупки, а не просто поддерживают свои текущие позиции, это говорит о том, что умные деньги считают, что соотношение риска и доходности уже смещено.

Сигнал три: Поворот макроэкономической среды

Сильный экономический рост вызывает общий рост рискованных активов, смягчение политики Федеральной резервной системы, исчезновение геополитических рисков — эти внешние факторы будут способствовать росту крипторынка.

Сигнал четыре: Происхождение времени

Иногда конец зимы не требует причин, только времени. Циклический закон в 13 месяцев может быть нарушен, но сила среднезначения не исчезнет.

Седьмое: Предвестия весны: накопленная энергия

В данный момент важно помнить, что фундаментальные факторы в области криптовалют не изменились.

Прогресс в регулировании реален. Дружественная политика SEC в отношении криптовалют начинает реализовываться, продвижение закона (Clarity) обнадеживает.

Принятие институтами — это реальность. Объем криптопортфеля BlackRock превысил 100 миллиардов долларов, а объятия Уолл-стрита не являются фальшивыми.

Технические инновации — это реальность. Стейблкоины и токенизация активов преобразуют финансовую инфраструктуру, а сама сеть биткойнов не столкнулась с какими-либо операционными проблемами.

Эти позитивные новости были проигнорированы зимой, но не исчезнут. Они накапливаются в виде потенциала и будут выпущены в мстительной форме, как только облака рассеются.

Восьмое: Стратегия: Выжить в зиме, расцвести весной

Для инвесторов зима — это не конец, а этап отбора.

Исследование структуры позиций

Если ваша позиция сосредоточена на третьей группе (альткойны без поддержки ETF), возможно, стоит рассмотреть переход в первую группу (BTC, ETH). В зимнее время ликвидность — это жизнь.

Управление рисками кредитного плеча

Риски в конце зимы часто самые большие. Снижение кредитного плеча, сохранение наличных, подготовка к экстремальным условиям — ключ к выживанию.

Обратите внимание на долгосрочную логику

Дефицит в 21 миллион единиц, сокращение предложения после халвинга, долгосрочное расширение глобальной ликвидности — эти ключевые логики не изменились из-за колебаний цен.

Сохраняйте терпение

Зима не закончится в эйфории, она закончится, когда мы истощимся. Как человек, переживший множество циклов, могу сказать, что чувства перед концом зимы очень похожи на то, что мы испытываем сейчас — отчаяние, беспомощность, упадок. Но именно это и есть ближайший момент весны.

Заключение: Мы ближе к концу, чем к началу

Плохая новость: Мы находимся в криптовалютной зиме с января 2025 года, и возможно, нам предстоит пережить трудный период.

Хорошая новость: Мы находимся ближе к концу зимы, чем к ее началу.

В конце концов, зима началась с января 2025 года. Весна, безусловно, не за горами.

Когда вуаль в 75 миллиардов долларов будет снята, рынок наконец увидит правду. Но сама эта правда является началом нового цикла.

Долгая ночь приближается, но мы с вами все — стражи ночи.

Вы тоже чувствуете холод этой "невидимой зимы"? Какова ваша структура позиций? Пожалуйста, делитесь своими стратегиями в комментариях!

Если вы считаете, что эта статья была полезной, пожалуйста, поставьте лайк, сохраните и поделитесь. В зимнее время нам больше всего нужно тепло друг друга. Подписывайтесь на нас, чтобы не сбиться с пути, и вместе дождемся первого солнечного света весны!

Отказ от ответственности: Эта статья основана на рыночном анализе и исторических закономерностях и не является инвестиционной рекомендацией. Рынок криптовалют является волатильным, пожалуйста, принимайте взвешенные решения в соответствии с вашей способностью к риску.#特朗普称坚定支持加密货币 #黄金白银反弹 #V神卖币 #Strategy增持比特币 #爱泼斯坦案烧向币圈 $BTC