Nie mówię tego dla klików, szumu czy paniki. Mówię to, ponieważ studiuję te sprawy od lat i sygnały teraz nie wyglądają normalnie.

Rezerwa Federalna właśnie opublikowała nowe dane, a szczerze mówiąc… wyglądają gorzej, niż większość ludzi się spodziewała.

Jeśli trzymasz aktywa w tej chwili, naprawdę musisz zwrócić na to uwagę.

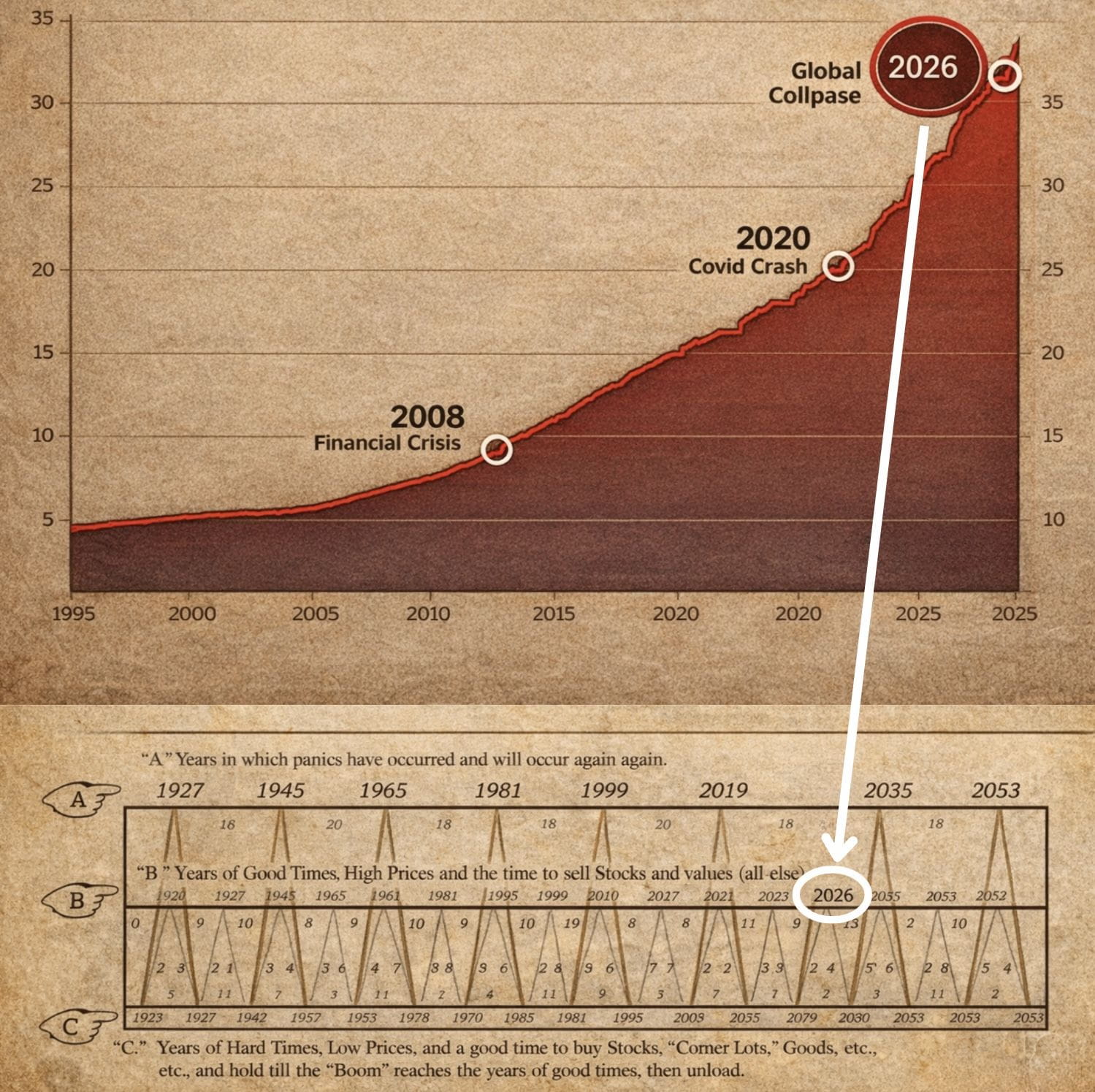

Wielki globalny wstrząs rynkowy cicho się buduje, ale większość detalicznych traderów jeszcze tego nie dostrzega. W systemie finansowym pod powierzchnią tworzy się stres, a bardzo niewiele osób jest rzeczywiście przygotowanych na to, co nadchodzi.

Spójrz, co właśnie zrobił Fed:

Bilans rozszerzył się o około 105 miliardów dolarów

Wydajność Repo Facility wzrosła o 74,6 miliarda dolarów

Zabezpieczenia hipoteczne wzrosły o 43,1 miliarda dolarów

Obligacje skarbowe wzrosły tylko o 31,5 miliarda dolarów

To NIE jest byczy QE, jak myślą ludzie.

To Fed interweniuje, ponieważ warunki finansowe stały się napięte, a banki potrzebowały pilnej płynności. Kiedy Fed zaczyna wchłaniać więcej zabezpieczeń hipotecznych niż obligacji skarbowych, to wyraźny sygnał, że jakość zabezpieczeń się pogarsza. To się zdarza tylko wtedy, gdy system jest pod realną presją.

Teraz oto większy problem, o którym prawie nikt nie chce rozmawiać:

Krajowy dług USA osiągnął najwyższy poziom w historii — ponad 34 biliony dolarów i rośnie szybciej niż sama gospodarka.

Płatności odsetkowe od tego długu eksplodują. Rząd teraz emituje więcej długu tylko po to, aby spłacić odsetki od starego długu. To dosłownie spirala zadłużenia.

Na tym etapie, obligacje skarbowe USA nie są już naprawdę „wolne od ryzyka” — polegają na zaufaniu. A to zaufanie zaczyna pękać. Zagraniczne zapotrzebowanie na dług USA słabnie, krajowi nabywcy stają się wybredni, a Fed powoli staje się nabywcą ostatniej instancji.

Nie możesz ciągle prowadzić deficytów w wysokości biliona dolarów, podczas gdy rynki finansowe się zaostrzają. Nie możesz udawać, że to normalne.

I to nie jest tylko problem USA.

Chiny robią to samo. PBoC właśnie wprowadził ponad 1 bilion juanów płynności poprzez reverse repos w ciągu jednego tygodnia.

Inny kraj — ten sam problem: Zbyt dużo długu.

Zbyt mało zaufania.

Cały globalny system oparty jest na przewracaniu długu, który coraz mniej osób naprawdę chce trzymać. Kiedy zarówno USA, jak i Chiny są zmuszone do jednoczesnego wprowadzenia płynności, to nie jest stymulacja — to finansowa infrastruktura zaczyna się łamać.

Większość traderów źle interpretuje tę fazę. Widzą zastrzyki płynności i myślą „byczo”. To nie jest to.

To nie chodzi o napompowanie rynków — chodzi o utrzymanie finansowania przy życiu. A kiedy finansowanie się łamie, wszystko inne staje się pułapką.

Wzór zawsze jest taki sam:

Obligacje pokazują stres jako pierwsze

Rynki finansowe pękają

Akcje to ignorują… aż przestaną

Krypto dostaje najcięższe uderzenie

Teraz spójrz na to, co robią złoto i srebro — oba osiągnęły najwyższe poziomy w historii. To nie jest normalna „inwestycja w wzrost”. To kapitał uciekający od papierowych aktywów i przenoszący się w twarde aktywa. To się zdarza, gdy zaufanie do systemu słabnie.

Widzieliśmy ten film wcześniej:

2000 → krach dot-com

2008 → kryzys finansowy

2020 → chaos na rynku repo

Za każdym razem po tym następuje recesja.

Fed utknął w pułapce.

Jeśli będą drukować agresywnie → metale wzrosną, a zaufanie osłabnie.

Jeśli nie będą drukować → rynki finansowe zamarzną, a dług stanie się nie do opanowania.

Aktywa ryzykowne mogą to ignorować przez jakiś czas — ale nie na zawsze.

To nie jest kolejny cykl rynkowy. To kryzys bilansu, zabezpieczeń i długu, który powoli rozwija się na naszych oczach.

Zgłębiałem makroekonomię przez prawie dekadę i przewidziałem kilka istotnych punktów zwrotnych — w tym ostatni $BTC $ATH $ETH .

Jeśli chcesz prawdziwych, wczesnych ostrzeżeń, zanim główne nagłówki to zauważą

na, bądź na bieżąco i trzymaj powiadomienia włączone.