To nie był przypadkowy krach, to była systematyczna likwidacja

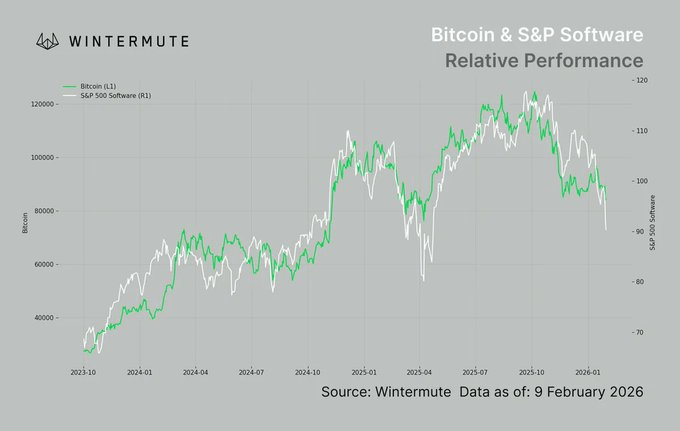

Bitcoin przeszedł przez jedną z najbardziej gwałtownych korekt od 2022 roku.

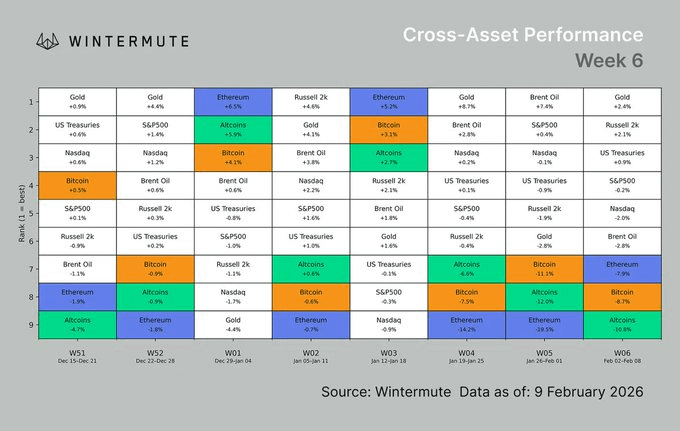

Zgodnie z aktualizacją rynku Wintermute z 9 lutego 2026 roku:

BTC spadł z ~$80K do $60K

Odbił się z powrotem w kierunku $70K

W pełni zniwelował wszystkie zyski po wyborach Trumpa (od 11/2024)

Spadek o ~50% od szczytu $126K

Największa strata od czterech lat

To nie była panika. To była struktura łamiąca się pod presją.

$2.7 miliarda likwidacji. Dlaczego tak ekstremalne?

Układ był podręcznikowy. Przez prawie dwa miesiące BTC poruszał się bokiem.

Zmienność skompresowana. Traderzy poczuli się komfortowo.

Niska zmienność tworzy nadmierną pewność siebie. Nadmierna pewność siebie tworzy dźwignię.

Gdy cena oscylowała wokół $80K, pozycje długie budowały się agresywnie. Finansowanie pozostało na wysokim poziomie. Modele ryzyka się rozluźniły.

Potem $80K pękło. Ten poziom nie był tylko wsparciem, ale także wyzwalaczem.

Zlecenia stop loss zostały aktywowane.

Wezwania marginesowe spadły.

Długie pozycje zostały zmuszone do sprzedaży na rynku.

Cena przyspieszyła w dół.

Więcej likwidacji nastąpiło.

W ciągu kilku dni, $2.7B w dźwigni zostało zlikwidowane.

To nie była organiczna sprzedaż. To było mechaniczne unwikłanie.

„Potrójny cios”, który wstrząsnął rynkami

Trzy makro katalizatory wylądowały prawie jednocześnie:

1️⃣ Kevin Warsh nominowany na przewodniczącego Fed

Rynek interpretuje go jako jastrzębiego.

Tłumaczenie: Wyższe stopy dłużej.

Oczekiwania płynności natychmiast się zaostrzają.

2️⃣ Wyniki Microsoftu rozczarowują (-10%)

Narracja AI, najsilniejszy magnes kapitału 2025, pokazuje pęknięcia. Gdy AI słabnie, apetyt na ryzyko pęka z nim.

3️⃣ Załamanie metali szlachetnych

Srebro spadło ~40% w trzy dni.

To nie jest stres specyficzny dla kryptowalut.

To zachowanie ryzyko-off.

To nie był krach kryptowalut. To była skurczenie płynności w różnych aktywach.

Kto sprzedawał?

Dane wskazują na przepływy z USA.

Coinbase Premium pozostał negatywny → sprzedaż spot w USA dominująca

Biura OTC potwierdzają dużą dystrybucję amerykańską

Spotowe BTC ETF-y odnotowały wypływy w wysokości $6.2B od listopada

Najdłuższa seria wypływów ETF w historii

IBIT (BlackRock) jest teraz obydwoma:

Największy posiadacz BTC

I największy zmuszony sprzedawca, gdy nastąpią wykupy

Wykupy ETF-y tworzą pętlę zwrotną:

Wykupy → Fundusz sprzedaje spot → Cena spada → Więcej wykupów → Więcej sprzedaży

Samo-wzmacniające się wycofanie.

Dlaczego kryptowaluta jest słabsza niż inne rynki?

Prosta odpowiedź: rotacja kapitału.

Gdy rynki rosną → kryptowaluta słabiej się spisuje.

Gdy rynki spadają → kryptowaluta nadmiernie koryguje.

Dlaczego?

AI pochłonęło większość kapitału spekulacyjnego.

Globalna płynność goni narracje AI.

Kryptowaluta i oprogramowanie niezwiązane z AI zostały pozostawione w tyle.

BTC handluje bardziej jak beta akcji oprogramowania niż „złoto cyfrowe”.

Aby kryptowaluta znów przewyższała:

Moment AI musi ostygnąć

Kapitał musi się rotować

Apetyt na ryzyko musi się zresetować

Czy to była kapitulacja?

Są wyraźne oznaki spłukania:

Ekstremalny skok zmienności

$2.5B+ likwidacji

Finansowanie głęboko negatywne

Agresywne budowanie krótkich pozycji

Weekendowa wyprzedaż krótkich pozycji

Silni nabywcy wkraczają w pobliżu $60K

Ale oto problem:

Wolumen spot pozostaje niski.

Akcja cenowa nadal jest napędzana dźwignią.

Prawdziwy popyt spot nie wrócił przekonująco.

Ten odbicie to strukturalne ulgi, a nie potwierdzona akumulacja.

Cichy ryzyko: posiadacze skarbców korporacyjnych

Publiczne firmy posiadające BTC mają ~ $25B w niezrealizowanych stratach.

Wielu jest teraz poniżej kosztów podstawowych. Kompresja premium/NAV zwiększa presję.

Implikacja:

Nie są już marginalnymi nabywcami.

Przeszli od akumulacji do pasywnego utrzymywania.

Jeden z najsilniejszych silników popytu ostatnich 18 miesięcy zamarł. To ma znaczenie.

Co musi się wydarzyć, aby uzyskać trwały wzrost?

Aby BTC odzyskał strukturalną siłę:

✅ Coinbase Premium staje się pozytywny

✅ Przepływy ETF wracają do netto inflow

✅ Finansowanie i baza normalizują się

✅ Spot volume leads price

❌ Dźwignia przestaje dominować odkrywanie ceny

Obecnie instytucje poprzez ETF-y i instrumenty pochodne kierują rynkiem. Detalista nie ma kontroli.

Krótkoterminowa prognoza

Oczekuj:

Wysoka zmienność

Brutalny handel w zakresie

Fałszywe wybicie

Brak czystego trendu

Dopóki prawdziwy popyt spot się nie pojawi, każda hossa ryzykuje bycie napędzaną pochodnymi.

Ostatnia myśl

To nie było przypadkowe. To było:

Skurczenie płynności

Wycofanie dźwigni

Refleksyjność ETF

Rotacja kapitału

Presja makro

Bitcoin się nie zawalił.

To się delewarowało.

A w każdym cyklu, delewarowanie poprzedza następny ruch strukturalny.

Pytanie nie brzmi, czy BTC się odbuduje.

Czy prawdziwe pieniądze wrócą, czy $126K było szczytem wyczerpania tego cyklu?