Durante miles de años, el oro fue dinero.

La plata siguió de cerca: transaccional, divisible, práctica.

Los imperios se levantaron sobre sistemas respaldados por metales.

Las guerras fueron financiadas por ello.

Las monedas estaban ancladas a ello.

Luego vino el fiat.

Y ahora: Bitcoin.

La verdadera pregunta no es cuál activo es mejor.

Es el papel que cada uno juega en un mundo que ya no confía en la estabilidad.

Oro: El Activo de Reserva Original

El oro no promete rendimiento.

No innova.

No se actualiza.

Simplemente existe.

Escaso. Duradero. Reconocido globalmente.

Los bancos centrales aún lo acumulan.

Las instituciones lo mantienen durante la incertidumbre.

Prospera cuando la confianza en los gobiernos se debilita.

El oro no es crecimiento.

El oro es protección.

Funciona mejor cuando:

Los rendimientos reales caen

La inflación aumenta

El estrés geopolítico aumenta

La devaluación de la moneda se acelera

Es lento, pero constante.

El oro no se multiplica por 10.

Sobrevive siglos.

Plata: El Primo Volátil

La plata es diferente.

Es parte metal monetario, parte mercancía industrial.

Usado en:

Paneles solares

Electrónica

Componentes de vehículos eléctricos

Tecnología médica

Esa naturaleza dual hace que la plata sea más volátil.

En ciclos alcistas, a menudo supera al oro.

En recesiones, la demanda industrial puede debilitarlo.

La plata se comporta como oro con apalancamiento.

No es tan estable —

pero se mueve más fuerte.

Bitcoin: ¿Oro Digital o Algo Más?

Bitcoin entró en la conversación en 2009.

Suministro fijo.

Emisión descentralizada.

Sin autoridad central.

¿Suena familiar?

Narrativa de escasez.

Cobertura contra la devaluación.

Activo resistente a la soberanía.

Bitcoin refleja el oro filosóficamente.

Pero, ¿comportamentalmente?

Se negocia como un activo macro de alta beta.

Cuando la liquidez se expande → Bitcoin se dispara.

Cuando la liquidez se contrae → Bitcoin sangra.

El oro se mueve por miedo.

Bitcoin se mueve por liquidez.

Esa distinción importa.

Ethereum: No es un Almacén de Valor — Un Activo Productivo

Ethereum no intenta ser oro.

Es infraestructura.

Contratos inteligentes.

DeFi.

Tokenización.

Finanzas en cadena.

ETH se comporta más como:

Un activo de crecimiento tecnológico

Un proxy de equidad de red

Un instrumento macro de riesgo

Si Bitcoin es oro digital,

Ethereum es petróleo digital.

Su valor proviene del uso, no solo de la escasez.

Comparación de escasez

Desglosemos estructuralmente:

Oro

Inflación del suministro anual ~1–2%

El suministro total crece lentamente

Extracción física requerida

Plata

Mayor crecimiento del suministro

La demanda industrial afecta la disponibilidad

Menos prima de escasez

Bitcoin

Límite duro: 21 millones

Reducción a la mitad cada 4 años

Programa de emisión transparente

Ethereum

Suministro dinámico

Mecanismo de quema a través de EIP-1559

Suministro vinculado a la actividad de la red

Bitcoin tiene escasez absoluta.

El oro tiene escasez histórica.

ETH tiene escasez funcional.

Mecánicas diferentes. Narrativas diferentes.

Volatilidad vs Estabilidad

Oro:

Baja volatilidad

Defensivo

Plata:

Volatilidad media a alta

Cíclico

Bitcoin:

Extremadamente volátil

Impulsado por la liquidez

Ethereum:

Alta beta

Correlacionado con ciclos de innovación

Si el oro es preservación,

Bitcoin es aceleración.

Correlación: ¿Cobertura o Activo de Riesgo?

En teoría:

Bitcoin debería actuar como oro.

En práctica:

Se negocia más como Nasdaq.

Durante los temores de inflación:

El oro a menudo sube constantemente.

Bitcoin puede dispararse — o colapsar — dependiendo de la liquidez.

Bitcoin aún no es un refugio seguro puro.

Es un activo transicional —

entre tecnología especulativa y cobertura monetaria.

Esa evolución aún está en curso.

La Brecha Generacional

El capital más antiguo confía en el oro.

El capital más joven confía en el código.

Los bancos centrales compran oro.

Las personas compran Bitcoin.

Las instituciones están comprando lentamente ambos.

El cambio no es reemplazo.

Es expansión.

El oro no desaparece porque exista Bitcoin.

Bitcoin no falla porque el oro permanezca.

Cumplen diferentes funciones psicológicas.

Oro = confianza en la historia.

Bitcoin = confianza en las matemáticas.

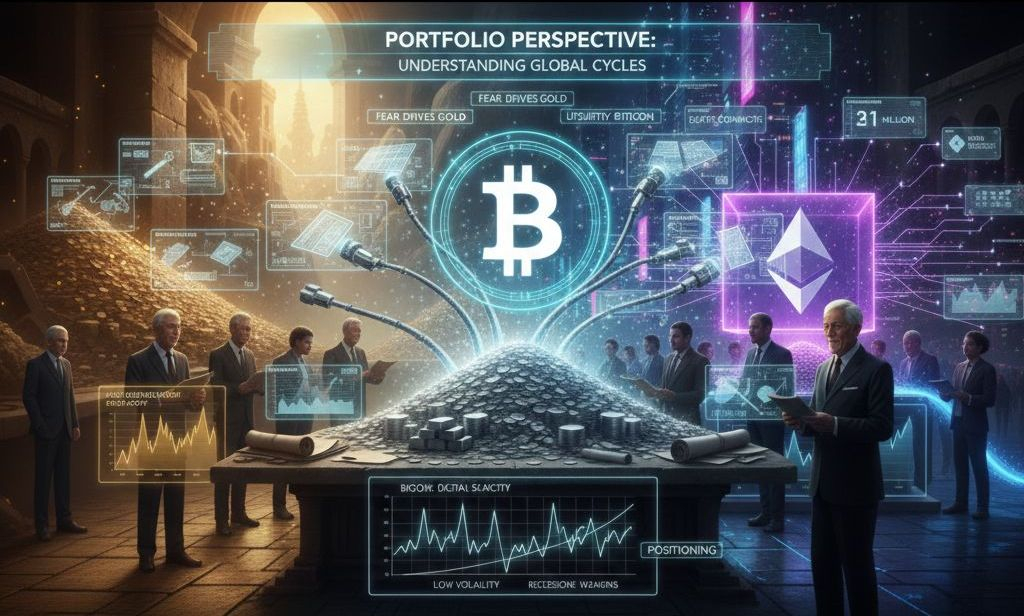

Perspectiva de Cartera

En la incertidumbre macroeconómica:

El oro estabiliza carteras.

En ciclos de expansión:

Bitcoin y Ethereum superan

La plata se convierte en una jugada híbrida —cobertura monetaria + crecimiento industrial.

La verdadera ventaja no es elegir uno.

Es entender los ciclos.

La liquidez impulsa las criptomonedas.

El miedo impulsa el oro.

La demanda industrial impulsa la plata.

La innovación impulsa ETH.

La Gran Imagen

No estamos presenciando la muerte del oro.

Estamos presenciando la digitalización del valor.

Los activos duros ya no son solo físicos.

La escasez ya no es solo geológica.

Puede ser algorítmico.

Pero la credibilidad lleva tiempo.

El oro lo ganó durante milenios.

Bitcoin lo está ganando en tiempo real.

Pensamiento Final

El oro protege la riqueza.

La plata amplifica los ciclos.

Bitcoin desafía el sistema monetario.

Ethereum construye el siguiente.

El futuro probablemente no le pertenece a un solo activo.

Pertenece a quienes entienden cómo se comporta cada uno cuando el ciclo global cambia.

Porque los mercados no recompensan la ideología.

Recompensan la posición.

Descargo de responsabilidad ⚠️

Este contenido es solo para fines educativos y no constituye asesoramiento financiero. El comercio de criptomonedas implica un riesgo sustancial. Siempre haga su propia investigación y gestione el riesgo de manera responsable.

\u003ct-438/\u003e\u003ct-439/\u003e\u003ct-440/\u003e\u003ct-441/\u003e